経営のヒント

経営改善、経営革新、IT導入、事業承継、起業、補助金など

様々なステージにおける経営に関する情報をお届けします

経営のヒントTOP経営改善(

14) 経営革新(

7) 新規創業(

3) IT導入(

3) 資金繰り(

2) 補助金(

0) 事業承継(

1) 設備投資(

0) 販路開拓(

1) その他(

22)

第3回 ~コロナ禍で借入金が増えて・・・適切な借入金の考え方~

2023年06月01日

投稿者:立石 修

コロナ禍で、銀行借入が多くなり今後の対策についてよく相談を受けるようになりました。

事業者様にとって、適切な借入金額はどの程度のものでしょうか?

実態を把握するために、決算書3期分ご用意いただき、以下の3点を検証します。

(1)売上を創る仕組み(事業構造)について

(2)利益を生み出す仕組み(業務構造)について

(3)資金の調達・運用の実態(財務構造)について

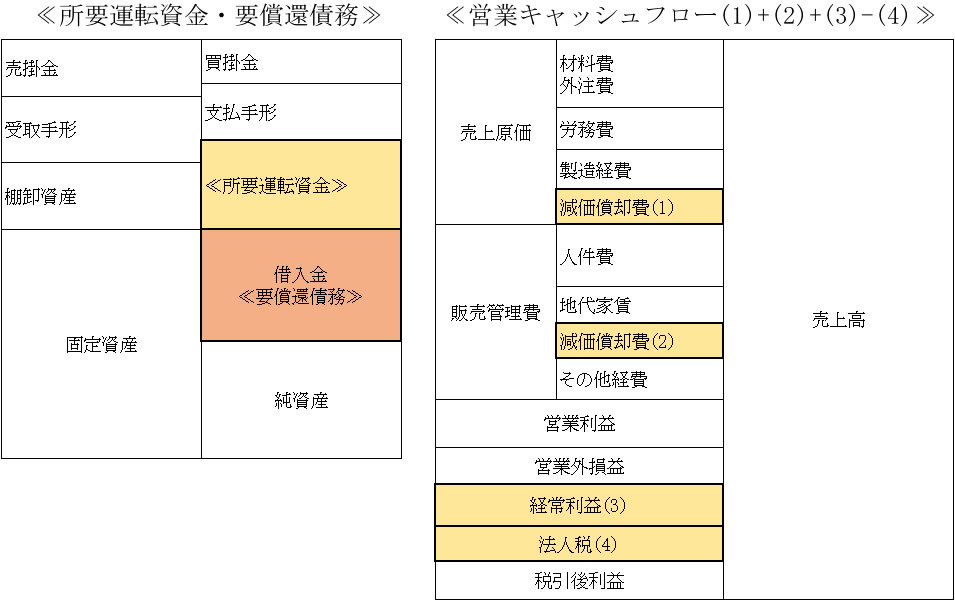

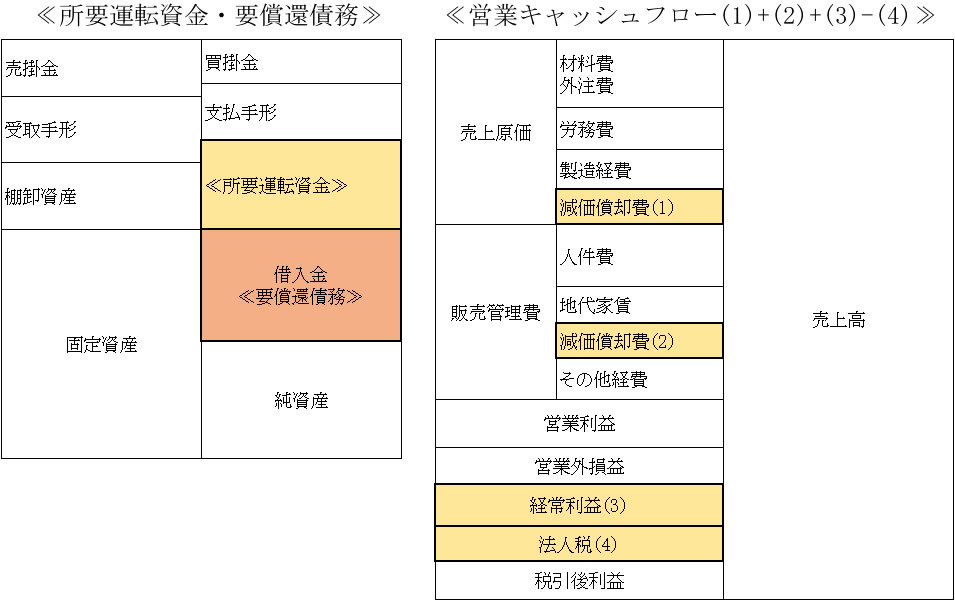

通常、事業拡大や設備投資等にあたり、金融機関からお金を借ります。その借入した金額から、所要運転資金(売掛金+受取手形+棚卸資産)-(買掛金+支払手形)を引いた金額が返さないといけないお金「要償還債務(実質借入金)」となります。

業種によって違いますが、この要償還債務の金額が、営業キャッシュフロー(経常利益+減価償却-法人税等)の10~15倍以内であれば一般的に「概ね問題のない借入金」といわれています。

「所要運転資金」=(売掛金+受取手形+棚卸資産)-(買掛金+支払手形)

「所要運転資金」=(売掛金+受取手形+棚卸資産)-(買掛金+支払手形)

「要償還債務」=有利子負債(短期借入金、長期借入金etc)-(所要運転資金)

「営業キャッシュフロー」=(経常利益+減価償却-法人税等)

「要償還債務返済年数」=要償還債務÷営業キャッシュフロー

※要償還債務返済年数は「借入金を完済できる年数」を言います。

A社の(例)

借入金 平均月商の12か月分、所要運転資金 3か月

要償還債務(借入金)=12ヵ月-3か月=9か月

仮に平均月商1千万だとすれば年商1.2億円、要償還債務(借入金)9千万円 営業キャッシュフローが要償還債務返済年数10年であれば9百万円以上、15年であれば6百万円となります。

コロナ禍でこの要償還債務が増えて、また収益性が低下して営業キャッシュフローとのバランスが悪くなってしまった企業様が多くいらっしゃいます。 まずは要償還債務返済年数10~15年を目標に今後の対策を検討します。

早めに手を打たれる経営者の方は、メインバンクの支援を受け、 借り方を見直し、要償還債務をさらに長期でまき直して、月々の返済額を軽減、正常化して資金繰りを安定させています。

一方で経営改善が進まず交渉が後手に回り、条件変更を繰り返さざるを得ない事業者さんも増えています。

コロナ禍やウクライナ危機、物価上昇、気候変動、大災害など何が起きるかわからない先行き不透明な時代は 少なくとも5年程度の経営(改善)計画を作成し、金融機関と話し合いの場を持ち、いち早く金融機関から前向きな支援をとりつけることが重要です。

・・・・次回は適正な「手元現預金残高の考え方」についてお伝えします。